Emoties zijn de grootste vijand van iedere belegger

Men zegt wel eens dat beleggers maar 1 vijand hebben op de beurs: zichzelf. Dit is deels correct. De grootste vijand van een belegger is namelijk zijn/haar emoties. Zolang de koersen stijgen, voelt iedere belegger zich de nieuwe Warren Buffett. Maar vanaf het moment dat de koersen stagneren of dalen, verandert de belegger in het meest irrationele wezen op aarde. In deze blog bekijken we wat je als belegger moet doen wanneer de beurskoers niet direct doet wat we ervan verwachten: stijgen.

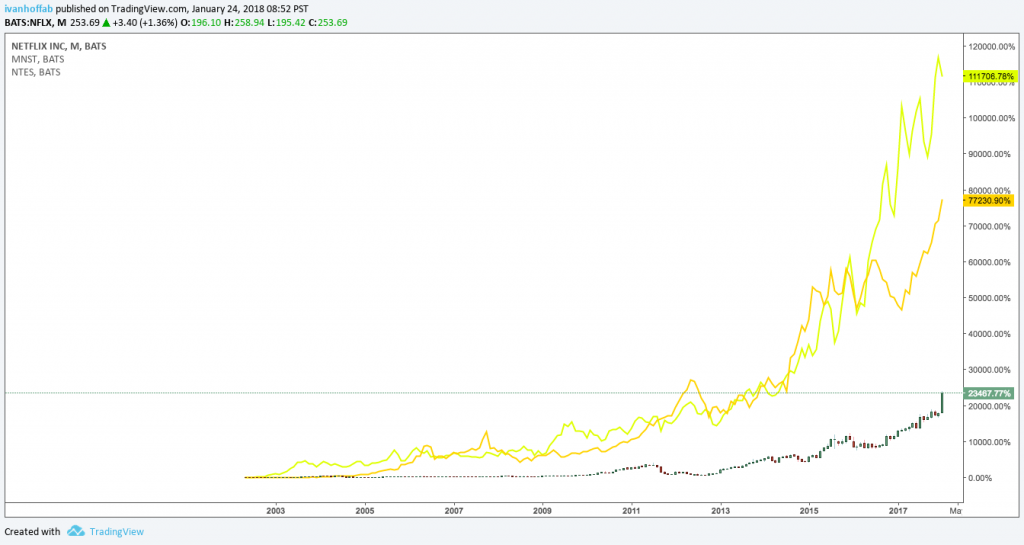

Op de beurs is het beter om emoties uit te schakelen. Een blik op drie van de beste aandelen van de laatste 15 jaar zegt bijvoorbeeld al veel.

Netease: een Chinese producent van video games, Monster: een producent van energiedrankjes en Netflix: producent en verdeler van video content, stegen de laatste 15 jaar respectievelijk 111.000%, 77.000% en 23.000%.

Dat zijn rendementen waar je hoofd van gaat tollen. Maar de kans dat een belegger op dag 1 aandelen kocht, en deze vandaag nog steeds in zijn bezit heeft, is zo goed als nihil. Zelfs de meest succesvolle aandelen stijgen niet in een rechte lijn.

Netflix heeft bijvoorbeeld al 1 daling van 50% en 2 dalingen van 80% achter de rug in het laatste anderhalve decennium. Netease kende 3 periodes waarin het aandeel meer dan 50% daalde.

Monster Beverages had meerdere periodes waarin de beurskoers 50%. Dalingen van -60% en -70% waren ook geen uitzondering.

En toch …

Monster Beverage $MNST is up 211,000% over the past 20 years, a 47% CAGR. The reason I hate representing long-term growth as CAGR is it smooths over the volatility and pain to achieve it. (Chart H/T @morganhousel) pic.twitter.com/gL4DRcSIio

— Ian Cassel (@iancassel) January 24, 2018

Dalende beurskoersen zijn heel normaal

De emotie van de belegger zorgde ervoor dat waarschijnlijk 99,9% van de aandeelhouders ergens zijn/haar aandelen had verkocht.

Uiteraard zijn deze drie aandelen uitzonderingen. Er zijn maar weinig aandelen die zo’n parcours rijden, maar er zijn veel aandelen die dergelijke dalingen meemaken. En ook daar laten beleggers zich meeslepen door hun emoties waardoor ze (veel) geld mislopen.

De conclusie is bij zo goed als elk aandeel hetzelfde: laat emoties jouw rendement niet bepalen … of je mist de rally van je leven.

Laten we het ook eens in een veel breder perspectief bekijken.

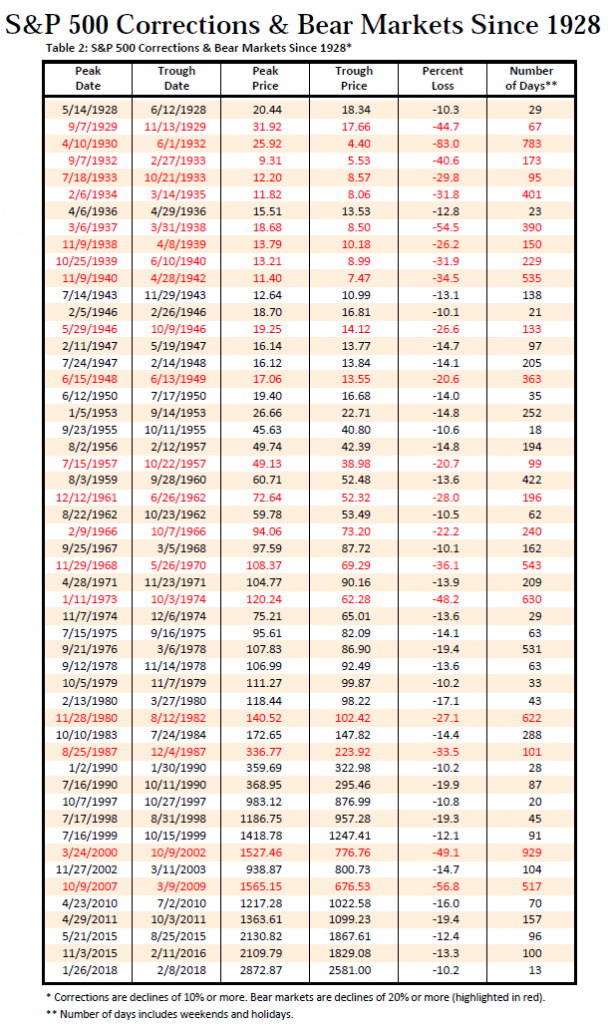

Hieronder zie je een tabel van de S&P 500. Het zijn de correcties (-10%) en berenmarkten (-20%) sinds 1928. Aandelen zaten de afgelopen 90 jaar +/- een kwart van zijn tijd in een berenmarkt. Ongeveer de helft van de tijd -5% (of erger). Dat betekent dat aandelen ook maar de helft van de tijd positief noteren.

Aandelenmarkten boeken niet iedere dag een nieuw record.

De kans dat je dus in het groen staat op korte termijn, is niet zo groot als je denkt.

Het is dus van groot belang om jouw emoties onder controle te houden wanneer je in het rood staat, om extra veel te kunnen profiteren wanneer de aandelen in het groen staan.

4 manieren om de kostprijs van jouw emoties te reduceren

-1. Cash is ook een positie

Een van de beste beleggers ter wereld, Warren Buffett, houdt steeds een stevige portie cash geld achter de hand. Zijn cashniveau mag nooit onder 20 miljard dollar. Cash is evengoed een positie in jouw portefeuille als een aandeel.

Wie cash geld aanhoudt, reduceert de volatiliteit van zijn portefeuille. En er is de mogelijkheid om te profiteren van een opportuniteit wanneer deze zich écht voordoet.

-2. Beleg met een plan

Veel beleggers zitten in de beurs ‘voor de lange termijn’. Die lange termijn wordt echter een korte termijn wanneer de markt daalt. De angst om geld te verliezen is vele malen groter dan het genot van geld te verdienen. Beleggen met een plan én je houden aan dat plan is belangrijk voor een succesvolle opbouw van je portefeuille.

Een plan is slechts een idee wanneer je je niet aan je plan houdt. Een goede checklist kan helpen met jouw plan.

-3. Beleg met een doel

Waarom beleg je? Wat is je tijdshorizon? Wat wil je doen met het geld in jouw portefeuille? Wie belegt op lange termijn met een duidelijk doel, kan veel beter omgaan met de grillen van een correctie/berenmarkt.

Het doel heiligt de middelen. Het doel is om uiteindelijk op het einde van de rit meer geld te hebben dan aan het begin van de rit. Dat wordt moeilijker wanneer je emoties de bovenhand laat nemen.

-4. Omarm de onzekerheid

De toekomst is per definitie onzeker. Zelfs iemand als Warren Buffett weet niet wat er morgen gaat gebeuren. Er kan altijd iets gebeuren, maar dat is geen reden om niet te beleggen.

Met een duidelijk doel, een duidelijk plan en emoties onder controle, kan je zelfs gebruik maken van de onzekerheid bij andere beleggers.